[大昌期貨]選擇權四大基本策略、隱含波動率、選擇權未平倉合約選擇權初階教學

[大昌期貨]選擇權四大基本策略、隱含波動率、選擇權未平倉合約選擇權初階教學

●買方與賣方的特色

●時間價值與波動率

●選擇權未平倉合約

●選擇權四大基本策略

買方與賣方的特色

買進買權:是大幅看多、付權利金

買進賣權:是大幅看空、付權利金

賣出買權:是上檔看壓,小幅看空、收權利金付保證金

賣出賣權:是下檔有撐,小幅看多、收權利金付保證金

選擇權的特殊性

●買方風險有限,獲利無限,但大行情不是時常發生。

●賣方風險無限,獲利有限,但勝率高。

●具高槓桿倍數特性,權利金漲跌不對稱。

●擁有現貨或期貨者,可透過交易選擇權達到避險的目的。

●交易策略多樣化,投資人可隨情境變化而靈活搭配運用。

買方 VS 賣方

一、虧損有限,獲利無限??

●速度與距離為勝敗關鍵﹗

●使用資金少、槓桿倍數高,但獲勝率低﹗

二、虧損無限,獲利有限??

●口袋深淺為勝敗關鍵!

●使用資金多、有被追繳風險,但獲勝率高!

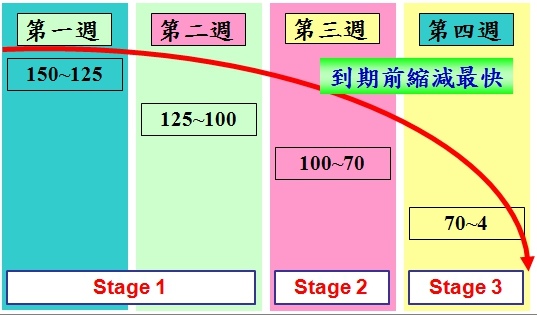

時間價值(Time Value)

時間是可以交易的

權利金=內含價值+時間價值

時間價值(Time Value)

距離結算日越遠,時間價值越大

越接近價平的履約價,時間價值越大

時間價值隨到期日的接近而耗損

波動率(Volatility)

●Historical Volatility (HV)–歷史波動率

歷史波動率以過去一段期間內之每日收盤價計算年化之標準差;歷史波動率可以說是一個歷史指標。

●Implied Volatility (IV)–隱含波動率

隱含波動率則是以選擇權價格反推市場對於波動率的預期;隱含波動率能代表目前市場上對於後市的看法。

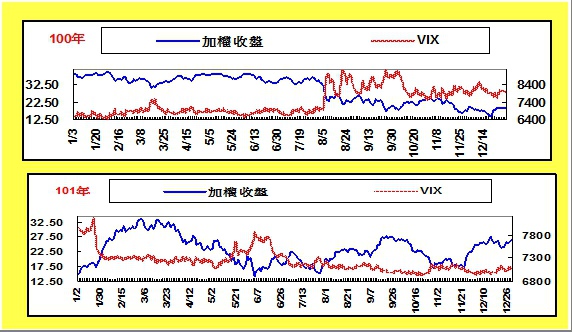

隱含波動率與指數之關係

隱含波動率在實務操作上,是最重要也最敏感的指標,它反應了投資大眾恐懼或貪婪的心理。

隱含波動率又被稱為投資人恐慌指標,因其反應投資大眾的心理,通常當指數上漲時,隱含波動率會呈現盤趺的現象,而指數在下跌時波動率會呈現上揚的走勢。

盤勢持續上漲,而波動率卻出現異常低時,此時可能表示市場已經過度樂觀而失去戒心,通常頭部也可能正在形成當中。

盤勢出現重挫時,通常波動率會快速揚升,當其升至異常高時表示市場參與者已經極度恐慌而不計價的避險,行情也就失去了繼續下挫的動能,通常底部在此就浮了。

V I X – 波動率指數(恐慌指數)

所謂波動率指數–Volatility Index (VIX)為美國芝加哥選擇權交易所(CBOE)於1993年所推出,其利用S&P 100股價指數選擇權市價反推算而得的隱含波動率計算得之,目的係藉由當時市場對未來股票市場波動率的看法,提供選擇權交易人更多元化的資訊,作為交易及避險操作策略之參考。

臺指選擇權波動率指數的高低,確能反應市場上價格波動之情形,可作為交易、避險策略之參考。

恐慌指數(VIX)與加權指數相關圖

未平倉合約比值&未平倉合約大量區

Put/Call Ratio =Put 未平倉總量/Call 未平倉總量

Put/Call Ratio =Put 未平倉總量/Call 未平倉總量

未平倉合約比值

未平倉合約比值

(1)賣方要付保證金,付出資金大,有能力建立大量賣方部位多為市場上的法人或自營商;而散戶站在買方居多。

(2)選擇權為賣方主導市場,亦為法人市場,選擇權常以Sell方角度分析。

(3)法人或自營商運用其現貨部位,影響期貨與選擇權的到期結算價格。

(4)若P/C Ratio > 1.0,市場結構偏多。

若P/C Ratio > 1.3,市場大漲可能性高。

(5)若P/C Ratio < 1.0,市場結構偏空。

若P/C Ratio < 0.7,市場重挫可能性高。

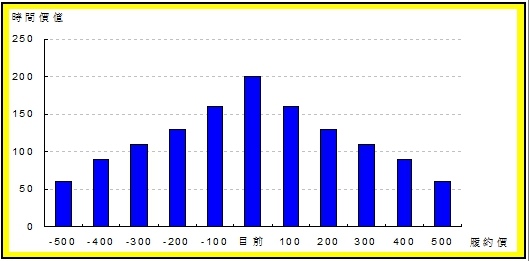

未平倉合約大量區

(1)從選擇權未平倉合約大量區可以看到大盤的支撐與壓力。

(2)選擇權未平倉合約大量區,與技術面相呼應。

(3)支撐- 找出賣權(PUT)未平倉量(OI)最大的履約價。

(4)壓力- 找出買權(CALL)未平倉量(OI)最大的履約價。

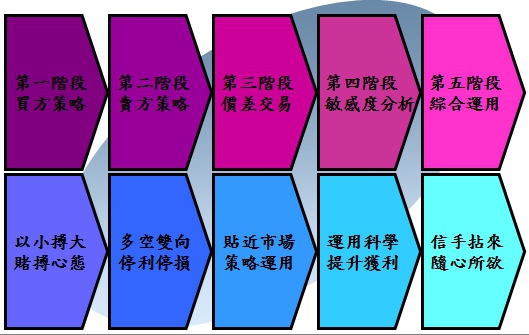

簡單好用的選擇權四大策略

買進買權(Long Call)

●漲勢確認

●多、空拉扯末端

●作多逢低想攤平

賣出買權(Short Call)

●漲勢緩慢或停滯

●壓力區不易突破

●賣在更高點

買進賣權(Long Put)

●跌勢確認

●多、空拉扯末端

●作空逢高想攤平

賣出賣權(Short Put)

●跌勢緩慢或停滯

●支撐區不易跌破

●買在更低點

選擇權境界

大昌期貨營業員[呂思瑤]優惠專案不限口數 全省開戶

公司電話:(02)2960-1066分機808

專線:(02)2968-1379

手機:0953-258-716(可APP、Line)

Line ID:promise770827

Skype:promise77827

FB粉絲團:https://www.facebook.com/promise827

公司地址:新北市板橋區東門街30-2號9樓之2

期貨商許可證照字號:105年金管期總字第001號